【房地合一稅】繼承的房子如何規劃房地合一稅的節稅?

繼承的房子如何規劃房地合一稅的節稅?

故事劇情:

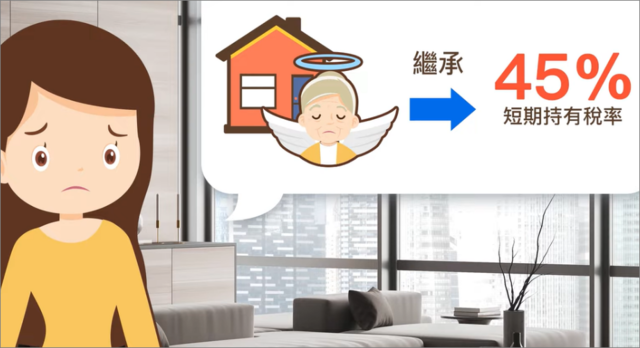

小美:最近有一件事情讓我很苦惱,我父母預計留一間房子給我,但我擔心未來若我繼承不到兩年內就要賣出,需要繳納短期持有高達45%的房地合一稅,不知道有沒有什麼事先規劃節稅的方法呢?

永慶專家:

在規劃【繼承取得房屋,賣屋節稅】之前,必須先判斷是適用新制「房地合一稅」還是舊制「財產交易所得稅」。

新制的「房地合一稅」是105/1/1實施,適用新制或舊制,需要看長輩取得房子,與子女繼承發生的時間點,是在新制實施前或實施後判斷。

以下舉幾個可能的情況來說明

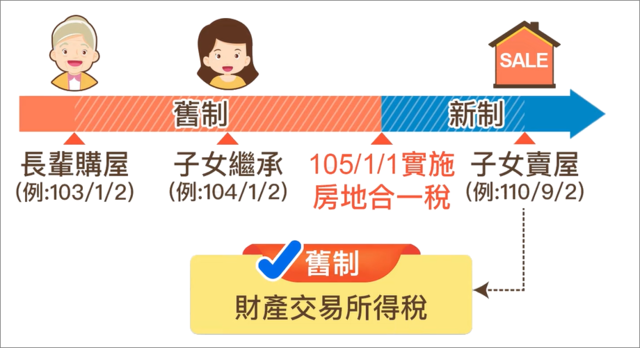

情形一:長輩取得房屋與子女繼承取得房屋,都是在新制房地合一稅實施之前,這種情形賣屋,適用舊制「財產交易所得稅」

情形二:長輩取得房屋在新制實施前,子女繼承在新制實施後,這種情形賣屋,適用舊制「財產交易所得稅」,若有符合新制自用住宅優惠條件,經計算後採用,新制需繳稅額較低,也可擇優使用新制。

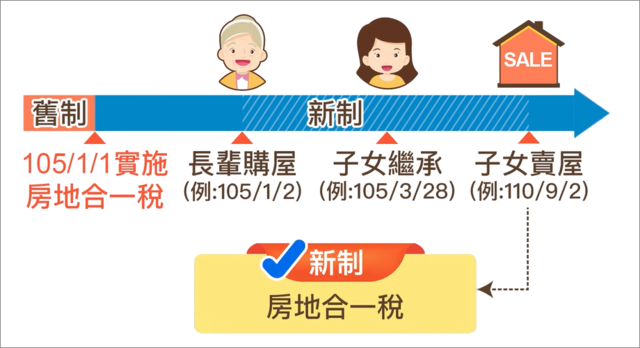

情形三:長輩取得房屋與子女繼承取得房屋,都是在新制房地合一稅實施之後,這種情形賣屋,適用新制「房地合一稅」。

摘要:

情形一:長輩(舊制取得)+子女(舊制繼承) →賣屋,用舊制「財產交易所得稅」

情形二:長輩(舊制取得)+子女(新制繼承) →賣屋,用舊制「財產交易所得稅」

*若符合新制自用住宅優惠條件,經計算後採用,新制繳稅額較低,也可擇優使用新制

情形三:長輩(新制取得)+子女(新制繼承) →賣屋,用新制「房地合一稅」

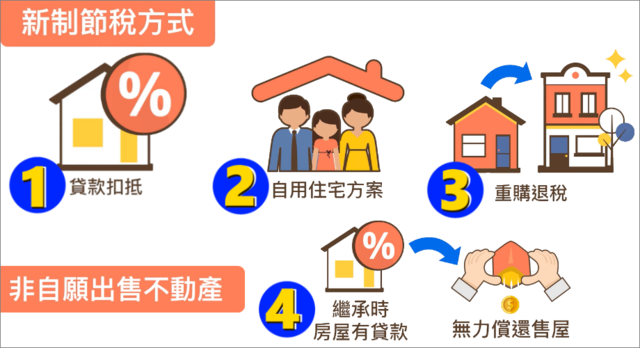

▌新制房地合一稅,4個節稅方式

一、貸款扣抵:繼承的房屋有貸款者,超過公告現值的部分,可以申請扣除。

舉例:若繼承人賣出的房子,繼承時的貸款為1600萬,公告現值為600萬,【貸款-公告現值】得出1000萬,就是取得房地額外負擔,這額外負擔,是可以從「房地交易所得」中扣除節稅的哦!

二、自用住宅優惠方案:若出售前被繼承人(原持有者),與繼承人本人及配偶,或未成年子女設籍,並連續居住滿6年,且無出租供營業或執行業務使用,可以適用房地交易所得400萬以下免稅;超過400萬以上,收10%的自用稅率方案哦!

三、重購退稅:若兩年內再購入新屋的話,可將已繳納的房地合一稅全額或部分退回,要辦理重購退稅者,賣出的舊屋與買入的新屋,都要符合自用住宅原則喔!

小美:如果上面的方案我都不適用,繼承取得的房地合一稅,還有其他優惠嗎?

永慶專家:繼承的房屋,有未償還的貸款,繼承後無力償還貸款,而被迫出售房地的案件,也可以申請【非自願性出售不動產】,適用稅率20%。就算持有時間在5年內也可以喔。

*最後提醒大家,適用房地合一稅的繼承案件,建議事前規劃,才不會造成子女的困擾哦!

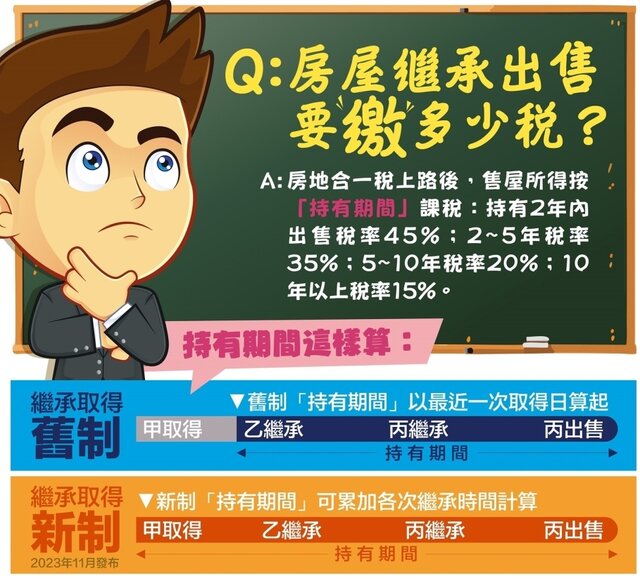

▌房屋繼承出售,要繳多少稅?

房地合一稅上路後,售屋所得案「持有期間」課稅:

持有2年內,出售稅率:45%

持有2~5年,出售稅率:35%

持有5~10年,出售稅率:20%

持有10年以上,出售稅率:15%

繼承取得舊制:持有時間以最近一次取得日算起

繼承取得新制:持有時間可累加各次繼承時間計算

▌如果適用舊制財產交易所得稅

▸繼承人可以選擇以實際成交價或官方簡式版計算財產交易所得額。

▸如果繼承人在出售該房屋前,

1.已持有該房屋+居住滿6年

2.出售該房屋前6年內,均無出租或供營業或執行業務使用

➔則可以享有400萬元的免稅額。

▌如果適用新制房地合一稅

繼承人可以選擇長期持有優惠或短期間持有優惠。

■ 長期持有優惠的適用條件為:

1.繼承人在出售該房屋前,已持有該房屋滿2年。

2.在出售該房屋前2年內,該房屋均非出租或供營業或執行業務使用。

■ 短期間持有優惠的適用條件為:

1.繼承人在出售該房屋前,已持有該房屋滿1年。

2.繼承人還可以享有以下其他節稅優惠:

◆重購退稅:繼承人如果在出售該房屋後1年內,再購置自住住宅,且自住住宅的總價超過原出售住宅的總價,則可以申報重購退稅。

◆非自願性出售:繼承人如果因繼承土地或因分割繼承而取得該房屋,且在取得該房屋後2年內出售,則可以適用非自願性出售的優惠稅率。

▌繼承房屋,房地合一稅節稅建議

•提早規劃:繼承人在出售房屋前,應先了解適用稅制及節稅優惠。

•善用長期持有優惠:若繼承人有長期持有房屋打算,則應善用長期持有優惠,節省稅負。

•掌握重購退稅條件:若繼承人有再購置自住房屋打算,則應掌握重購退稅條件,以享有退稅優惠。

•尋求專業協助:若繼承人對於房地合一稅的申報有任何疑問,建議尋求專業人士協助。

▌新制可評估的 4 個節稅方向整理

重點:需為該不動產之實際借款利息,留存銀行利息清單。

重點:本人/配偶/未成年子女設籍並實住,期間未出租或營業;請依地方機關規定備證。

重點:先賣後買或先買後賣皆可;須在法定年限內完成並申請。

重點:需備齊佐證(公司函、醫療證明、政府文件等)。

▌繼承屋出售:常見 FAQ

➤ 出售前 5 年內,本人/配偶/未成年子女設籍並實住,且未出租或營業。

➤ 符合者可享 400 萬免稅額+自用住宅稅率。

▌相關房地合一稅影片:

▶繼承的房子如何規劃房地合一稅的節稅?

▶【房地合一稅】連續繼承稅率&持有年限怎麼算? | FAQ:連續繼承要繳多少稅?

▶【房地合一稅】重購退稅要同一個所有權人嗎?

▶【房地合一稅】房地出售要繳房地合一稅還是財產交易所得稅?

▌更多房地合一稅影片與文章

▌買賣稅費總覽

買房賣房時,會遇到的稅費問題,幫你整理好了

🔑➔買方購屋的稅:

買房子時,要負擔的稅有:契稅(相當買房過戶費)、印花稅(買賣契約上的稅票)、每年要繳的房屋稅和地價稅等,讓你不再混淆!

➔購售屋稅費短片&文章:

▶Youtube:稅費知識影音館,所以稅費問題秘笈都在這

▶購售屋稅費文章:買賣房稅費,豪宅稅、房地合一稅、土增稅、重購退稅、財交稅一次瞭解