屋主售屋的稅

賣房子要繳的稅,可分為交易稅和持有稅兩大類。永慶區分買屋、賣屋、以及標示出持有時會遇到的稅,讓你不再混淆!

房地合一稅

交易稅依照房屋取得時間,課徵房地合一稅。

2016/1/1以後取得的房地課徵房地合一稅

| 課徵稅率 | 繳稅時間 |

|---|---|

| 依持有時間不同 × 45%、35%、20%、15% | 產權移轉登記完成 次一日起30日內申報納稅 |

| 符合自住房地優惠適用條件, 所得超過400萬元部分 × 10% |

房地合一稅 知識影片

【房屋稅2.0新制】自住設籍新規定一次看,1%優惠稅率你符合嗎?房屋稅2.0新制調整,本人、配偶及未成年子女全國合計3戶以內。若夫妻分別設籍在二間房屋,可適用自住1.2%稅率。

【房屋稅2.0新制】自住設籍新規定一次看,1%優惠稅率你符合嗎?房屋稅2.0新制調整,本人、配偶及未成年子女全國合計3戶以內。若夫妻分別設籍在二間房屋,可適用自住1.2%稅率。 夫妻贈與取得的房子要繳房地合一稅嗎?交易行為只要有涉及所得,就須申報房地合一稅。配偶贈與無涉及所得,所以不屬於申報範圍。但日後若想售出,則回溯至配偶原始取得時的成本計算。

夫妻贈與取得的房子要繳房地合一稅嗎?交易行為只要有涉及所得,就須申報房地合一稅。配偶贈與無涉及所得,所以不屬於申報範圍。但日後若想售出,則回溯至配偶原始取得時的成本計算。

房地合一稅 試算

1

2

3

房+地成交價額

元

取得房地價款

元

購買房屋出售房屋時支付的必要費用

仲介費

元 / 廣告費

元

清潔費

元 / 搬運費

元

印花稅

元 / 代書費

元

公證費

元 / 規 費

元

契 稅

元 / 其 他

元

土地漲價總數額

元

房地合一稅 Q&A

1

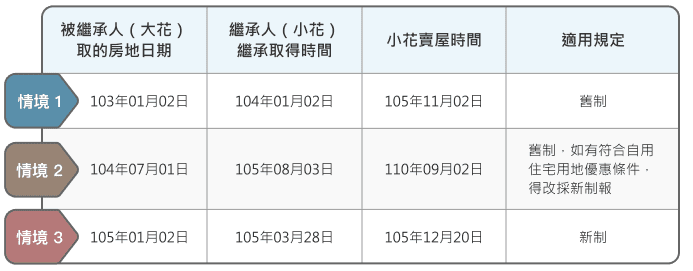

105年以後繼承取得的房地,出售需繳房地合一稅嗎?

Q:小花在 105 年 1 月 1 日以後想賣掉從長輩那繼承取得的房地時,那小花這次賣房子是不是就是適用新制(申報房地合一)來申報?

A:不一定。

- 首先先查詢長輩原本取得的時間點,如果長輩是在105 年 1 月 1 日前取得,那繼承該筆房地以後再出售就是可以屬於適用舊制申報(財產交易所得稅)

- 如果長輩是在105 年 1 月 1 日以後取得,那繼承該筆房地以後再出售就是可以屬於適用新制(申報房地合一稅)

-

承上題也有例外,也可擇優以房地合一新制來申報

如過世的親友是在 104 年 12 月 31 日以前取得,賣掉應該屬於適用舊制規定申報, 但如果小花有符合新制規定之自住房屋、土地,就得選擇改按新制課稅。

(就是所謂符合持有房地六年以上及戶籍設籍連續無中斷..等自用規定),就可以改以新制申報課稅。

可參考下表來對照 適用的規定喔

2

贈與移轉需繳房地合一稅嗎?

Q:花倫先生在 104 年 5 月取得房地,於 105 年 1 月把房子贈與給小孩花小蕾或花太太,試問這次花先生需要申報房地合一稅嗎?

A:不需要,因為這次花先生是贈與行為,兩者之間不涉及所得發生,所以無須申報所得稅。

3

自住房地合一稅的租稅優惠是什麼?

Q:什麼是房地合一自住房地租稅優惠?

A:

-

個人交易自住的房屋、土地,符合下列各項條件, 課稅所得 (獲利)400 萬元以內者不用繳納所得稅,如有超過 400 萬元時, 就超過金額的部分按最低稅率 10%課徵所得稅。

自住房地相關規定如下所述

- 個人或其配偶、未成年子女設有戶籍、持有並居住於該 房屋連續滿 6 年。

- 交易前 6 年內,無出租、供營業或執行業務使用。

- 個人與其配偶及未成年子女於交易前 6 年內未曾使用自住房地租稅優惠規定(就是過去6年內本人、配偶未成年子女賣屋時沒使用過400萬免稅的優惠)。

-

實例舉例計算說明:

朱小弟在 105 年 8 月 1 日購入一間自住房地,成本 1,200 萬元,於 116 年 9 月 30 日出售,售價 1800 萬元, 取得、改良及移轉的費用 100 萬元,土地漲價總數額 20 萬元,如符合自住房地租稅優惠適用條件,其應納稅額計 算如下:

課稅所得=成交價額 1800 萬元-成本 1,200 萬元 -費用100 萬元-土地漲價總數額 20萬元 =480 萬元獲利

應納稅額=(課稅所得額 480 萬元-免稅額 400 萬元)×10%稅率=8 萬元

本次繳納稅金 8萬元

4

自住房地合一稅的設籍規定

Q:蘇東先生打算賣掉自己名下位於新北市的房屋、土地,但因為個人因素蘇先生戶籍必須設籍在台北市,新北市該處房屋目前是成年的子女設籍及居住於該 房屋,如果這次蘇先生賣掉可否可以適用自住房地租稅優惠呢?

A:不可以。新制自住房地租稅優惠有關設籍及居住連續滿 6 年 所適用的條件,係指交易該房地前,個人或其配偶、未成年子女 符合於該房屋辦竣戶籍登記、持有並居住該房屋連續滿 6 年,如果是以「成年子女」設籍於該房屋,就不適用自住房地優惠。

5

繼承的房地可以適用自住房地合一稅嗎?

Q:王大葉先生在 105 年 5 月 1 日取得一房地並設籍自住,王大葉先生在 110 年 5月 02 日過世,由他兒子小葉繼承並繼續設籍自住,小葉在111 年 05 月 03 日出售這個房地時,可以適用自住房地租稅優惠嗎?

A:小葉出售A房地前 6 年期間計算方式如下

[包括小葉持有期間 1 年(110 年 05 月 02 日至 111 年 05 月 03 日)及大葉持有期間 5 年(105 年 05 月 1 日至 110 年 05 月 02 日)],

5+1年共計 6年。

6

房地合一稅的重購退稅計算

Q:張先生 105 年 2 月 1 日買入A房地並設籍 居住,在 108 年 7 月 1 日賣A房地,出售價額 2,000 萬 元,並已繳納所得稅 20 萬元,又在 110 年 05月 1 日以 2,500 萬元買入B房地並設籍居住,張先生可以申請適用重購自住房地退稅優惠嗎?如果可以那可退多少稅金?

A:

- 張先生賣A房地的移轉登記日到買入B房地的移轉登記 日(108 年 7 月 1 日至 110 年 5 月 1 日)的期間有在 2 年以內, 如果A房地出售前 1 年內並無出租、供營業或執行業務使 用,張先生可以申請適用重購自住房地退稅優惠。

- 因重購價額 2,500 萬元/出售價額 2,000 萬元=1.25>1

所以應退還稅款金額=20 萬元

7

新舊房屋登記不同人,可以辦理重購退稅嗎?

Q:謝先生、謝太太兩人為夫妻,謝先生 105 年 1 月 1 日買入 A房地並設籍居住,在 108 年 6 月 1 日賣掉A房地,謝太太於 110 年 4 月 1 日買入B房地並設籍居住,那謝先生可以申請適用重購自住房地退稅優惠嗎?

A:可以,以本人或其配偶名義出售自住房屋、土地,而另以 配偶或本人名義重購符合條件者,均可申請適用重購自住房 地退稅優惠。

8

房地合一稅申報地點

Q:個人在賣掉房屋、土地時需要進行交易所得申報,那應該向哪一個國稅局辦理呢?

A:個人應於房屋、土地完成所有權移轉登記日的次日或房屋使用權交易日的次日起算 30 日內,依其身分別先判斷是否為境內居住者,

再向下列國稅局辦理:

再向下列國稅局辦理:

- 境內居住者(在境內有住所,並經常居住境內,或在境內無住所,而於一課稅年度內在境內居留合計滿 183 天的個人):向戶籍所在地或居留證地址所在地國稅局所屬分局、 稽徵所、服務處辦理申報。

- 如果是外籍人士居住於臺北市或高雄 市者,則應向臺北國稅局或高雄國稅局總局外僑股辦理申報)

- 非境內居住者(上開境內居住者以外的個人):向交易的房 屋、土地所在地國稅局所屬分局、稽徵所、服務處辦理申報。(外籍人士交易座落於臺北市或高雄市的房地者,應向 臺北國稅局或高雄國稅局總局外僑股辦理申報)

9

虧損賣屋還須申報房地合一稅嗎?

Q:李阿姨想了解如果她完賣掉房子的獲利是個人的房屋、土地交易所得為 0 元或虧損賠錢時,也要辦理房地合一稅申報嗎?

A:個人交易新制課稅範圍的房屋、土地,如課稅所得為 0元、或主張400萬元免稅扣除後,經計算後不用繳稅者,仍是要在於房 屋、土地完成所有權移轉登記日的次日或房屋使用權交易日的次日起算 30 日內填具申報書,檢附契約書影本及其他有關文件,向該管國稅局所屬分局、稽徵所、服務處辦理申報。