怎麼精打細算的評估購屋能力?

在開始尋找您的sweet home前,先做好以下準備,展開成功買屋的第一步!

買屋的第一個重點,是先算一算哪個房子我買得起,不是找哪裏房價漲最大。購屋前的資金規劃,購屋後的房貸能力,甚至房貸佔家庭所得比重,都是在買屋前要精打細算的唷!

利用下面兩點來精打細算:

1. 用貸款能力回推可購屋總價

預售屋與新成屋、中古屋最大的差別,在於購屋初期必須準備多少的自備款。(延伸閱讀:你適合預售屋、新成屋還是中古屋?)在央行嚴控放款後,多數銀行放款成數不如以往大膽,過去只要物件條件夠好,最高或許能爭取到8.5 成甚至9 成的貸款額度,但央行宣示打房決心後,貸款成數銳減,目前市場上多以7 成貸款為主流,也就是說民眾購屋必須準備至少3 成的「自備款」。目前不管是各大房仲網站、或銀行網站,都可以提供簡單的房貸試算服務(房貸試算這裡去),讓購屋族判斷自身房貸繳納能力,與可購屋總價。

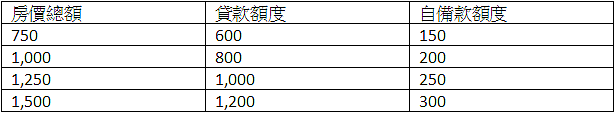

舉例來說,如果貸款800 萬元, 按照目前利率水準2.2%計算,每月房貸本息平均攤還繳41,233 元。以貸款額佔房屋總價8 成推估,大約可以買1,000 萬元總價的房子。如果這個金額負擔較重,每個月只能負擔3 萬元左右房貸,則貸款額必須降為600 萬元,可購屋總價也降為750 萬元。(見表一)

購屋能力主要是從「自備款」及「貸款總額」評估,兩者相加,即為您所具備的購屋能力。

自備款 + 貸款總額 = 購屋能力 ( 可購房價總額)

表一:以房貸額度8 成推算購屋總價(單位:萬元)

2. 嚴格控管每月房貸不超過家庭所得1/3

先前資金充沛的低利率時代,許多人想辦法將貸款成數拉高到9 成或想辦法超貸,認為可以以小搏大,快速擠入有殼階級。但是高貸款額的最大風險就是利率提高,萬一升息速度過快,讓房貸負擔快速攀升,有些人可能面臨繳不起房貸的窘境。不管您的房貸可佔購屋總價的幾成,一般建議,每個月的房貸負擔不要超過家庭月所得的三分之一。